Jurist nodig?

Jurist nodig?

(9.5 / 10)

(9.5 / 10)

De transitievergoeding is een ontslagvergoeding die als bruto bedrag beschikbaar komt. Als u de transitievergoeding gebruikt voor "Van werk naar werk" (outplacement) of scholing, dan betaalt u GEEN belasting. Dit voordeel is ontstaan uit het oorspronkelijke doel van de transitievergoeding: een ontslagen werknemer helpen om zo snel mogelijk een nieuwe baan te vinden. Dit is dus ook een manier om belasting te besparen. Zodra u de transitievergoeding op uw bankrekening ontvangt, moet u over het bedrag (inkomsten)belasting betalen. De Belastingdienst ziet de transitievergoeding als inkomen.

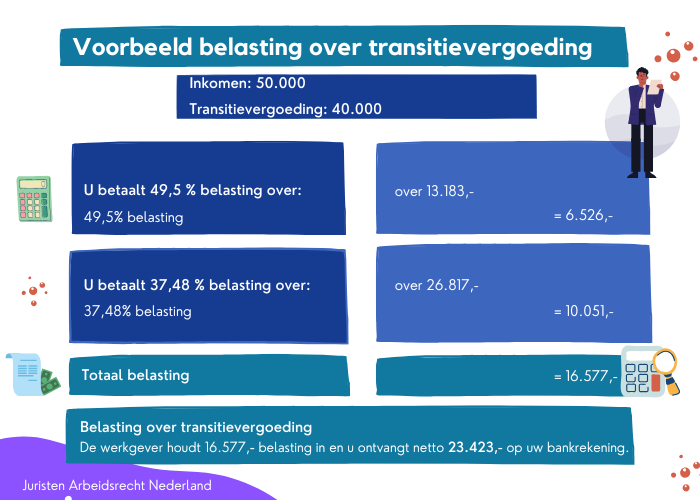

Uw werkgever houdt de belasting in en maakt de netto transitievergoeding over op uw rekening. Dat gaat op exact dezelfde manier zoals u uw salaris ontvangt. De hoogte van het belastingpercentage hangt af van het totale inkomen, dus uw inkomen + transitievergoeding. De transitievergoeding komt boven op uw inkomen, dus u betaalt een hoog belastingpercentage:

Over de eerste 38.441 betaalt u in 2025 35,82%. Over het inkomen tussen 38.441 en 76.817 betaalt u 37,48% belasting. Boven 76.817 betaalt u een percentage van 49,5%.

| Inkomen in 2025 | Belasting 2025 |

| 0 - 38.441 | 35,82% |

| 38.441 - 76.817 | 37,48% |

| 76.817 en hoger | 49,5% |

Op het moment van ontslag weet uw werkgever niet hoe hoog uw totale jaarinkomen wordt. De kans bestaat dat hij het hoge belastingpercentage van 49,5 % toepast. Het gevolg is dat u meer belasting betaalt dan nodig. Dit kunt u corrigeren met de jaarlijkse aangifte inkomstenbelasting. Het teveel betaalde belasting krijgt u terug. Andersom kan natuurlijk ook. Als uw werkgever te weinig belasting heeft ingehouden, zal uit de aangifte inkomstenbelasting blijken dat u moet bijbetalen.

Bij het ontslag ontvangt u een eindafrekening van uw werkgever. Dat is een overzicht waar u recht op heeft. Zoals openstaande vakantiedagen, vakantiegeld, 13e maand, bonus, emolumenten en de bruto en netto transitievergoeding.

Er zijn 3 belastingboxen in Nederland:

Box 1: belasting voor werk, inkomen (transitievergoeding) en woning

Box 2: voor aandeelhouders van bedrijven

Box 3: vrij vermogen (geld, aandelen, etc.)

De transitievergoeding wordt belast in box 1. Het netto bedrag wordt overgemaakt naar uw bankrekening. Dit netto bedrag wordt jaarlijks belast in box 3.

De netto transitievergoeding is vrij vermogen en valt in box 3. U betaalt jaarlijks 36% belasting over het fictief rendement (dus niet het werkelijke rendement). Fictief rendement is bij sparen 1,03 % per jaar, bij beleggen 6,04 % per jaar.

De vrijstelling in 2025 is € 57.684 (of het dubbele bij een fiscaal partner). Over al het meerdere boven € 57.684 betaalt u belasting.

Krijg advies van onze adviseurs. Vul onderstaand formulier in en onze adviseur belt u om de mogelijkheden te bespreken.

Laat onze arbeidsjuristen uw beëindigingsovereenkomst controleren.

Ook voor u? Onze juristen beoordelen direct of u recht heeft op een hogere vergoeding.

Mail onze juristen en krijg direct antwoord op uw vragen over ontslag.